- Generazione X e Millennials sono i maggiori utilizzatori ma aumenta la diffusione anche tra i Baby Boomers rispetto al 2022.

- In calo il livello di rischiosità, che risulta meno della metà rispetto a quello dei finanziamenti Small Ticket, mentre il profilo reddituale degli utilizzatori è più elevato.

- Il Buy Now Pay Later accelera l’inclusione finanziaria: il 61,7% di coloro che si affacciano al credito per la prima volta lo fa richiedendo un prodotto di tipo BNPL.

Negli ultimi anni il Buy Now Pay Later (BNPL) ha acquisito slancio all'interno dei metodi di pagamento alternativi, con una crescita mondiale in termini di valore del transato nel 2023 del +18% rispetto al 2022, raggiungendo una quota del 5% della spesa globale per l'e-commerce, ovvero oltre 316 miliardi di dollari.[1]

Anche in Italia il settore ha registrato una forte crescita. CRIF ha realizzato un’analisi sul proprio ecosistema di dati che comprende oltre 110 milioni di posizioni creditizie, approfondendo le caratteristiche e i trend del BNPL nel nostro Paese sia in termini di domanda e utilizzo da parte dei consumatori digitali sia dell’evoluzione dell’offerta. Dalla ricerca CRIF risulta che il valore dei finanziamenti erogati nel secondo semestre 2023 è in crescita del +35% rispetto allo stesso periodo del 2022, anche per l’effetto traino della diffusione dell’ecommerce.

“Il continuo sviluppo del BNPL può essere attribuito a diversi fattori chiave, come la sua trasparenza e convenienza, caratteristiche che lo rendono particolarmente attraente per le giovani generazioni, e la possibilità di essere facilmente integrato con l'e-commerce, che rappresenta un importante catalizzatore per la sua crescita. Infine, la sempre maggiore attenzione verso la sua progressiva regolamentazione da parte degli organi regolatori ne favorisce il senso di fiducia e stabilità, garantendo un ambiente maggiormente sicuro secondo la percezione di consumatori e aziende. Il BNPL è destinato quindi a una presenza duratura all'interno del panorama finanziario in evoluzione, dimostrando adattabilità e versatilità con un focus sempre più attenzionato sulla sostenibilità a lungo termine”, commenta Simone Capecchi, Executive Director di CRIF.

La crescita in Italia

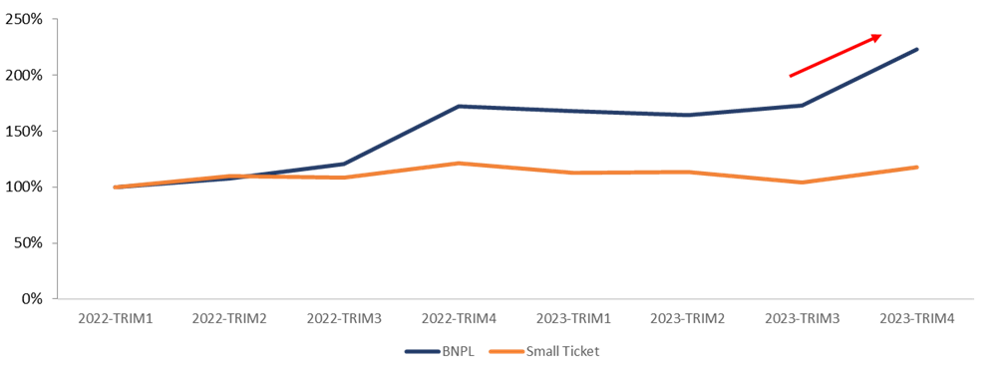

Sebbene la crescita esponenziale registrata degli ultimi anni sembri essersi attenuata, la traiettoria del Buy Now Pay Later rimane in ascesa e, ad oggi, il BNPL si è consolidato come uno strumento stabile e user-friendly all’interno dell’ecosistema finanziario. Infatti, secondo l’analisi realizzata da CRIF, nel nostro Paese il valore dei finanziamenti BNPL erogati, che nel secondo semestre del 2023 ha registrato un +35% rispetto al pari periodo del 2022, risulta molto superiore rispetto all’andamento del credito al consumo Small Ticket (si intendono quei prestiti personali e finalizzati con ticket inferiore a 5.000 euro), che al contrario ha fatto registrare una leggera flessione particolarmente marcata su prodotti come elettrodomestici (-17%) ed elettronica (-5%), tipicamente oggetto di facilitazioni finanziarie di tipo BNPL.

Confronto trend erogato BNPL e Small ticket

Fonte: CRIF Market Outlook sul BNPL 2024

Sul fronte dell’offerta BNPL, negli ultimi anni si sta quindi già assistendo al progressivo “allargamento” a nuovi settori, come ad esempio travel, assicurazioni e servizi (ad esempio con la diffusione di soluzioni per pagare a rate veterinari, dentisti, meccanici oppure acquisti legati al tempo libero e fitness).

Inoltre, ad accelerare lo sviluppo del mercato si sottolinea l’estensione dell’offerta bancaria verso servizi di dilazione dei pagamenti (come l’incremento dei pagamenti tramite soluzioni di POS financing), così come l’introduzione di modelli limitrofi al BNPL, quali il “Save Now, Pay Later”, in cui i clienti stabiliscono un obiettivo di risparmio e mettono da parte denaro ratealmente per raggiungere un obiettivo in cambio di cashback da spendere in negozi affiliati.

Il profilo dei consumatori digitali

In linea con le aspettative, la popolazione che utilizza e ottiene una facilitazione finanziaria del tipo BNPL è mediamente più giovane di quella cui viene erogato un prestito Small Ticket. Inoltre, la Generazione X, cioè le persone nate tra il 1965 e il 1979, e i Millennials, nati tra il 1980 e il 1996, sono i principali utilizzatori di questo sistema di pagamento, con una quota del 75,7% del totale, ma cresce di 6 punti percentuali anche l’incidenza degli utilizzatori tra i cosiddetti ‘Baby boomers’ (i nati tra il 1945 e il 1964) nel quarto trimestre 2023 rispetto all’analogo periodo del 2022.

Profilo generazionale degli utilizzatori di BNPL in Italia

Fonte: CRIF Market Outlook sul BNPL 2024

Un ulteriore elemento distintivo italiano evidenzia come l’utilizzatore di BNPL abbia un profilo reddituale significativamente più elevato rispetto al segmento Small Ticket tradizionale. Nel caso del Buy Now Pay Later, infatti, la quota di utilizzatori con reddito superiore a 1600€ è intorno al 40% mentre per i finanziamenti Small Ticket si attesta al 27,7%.

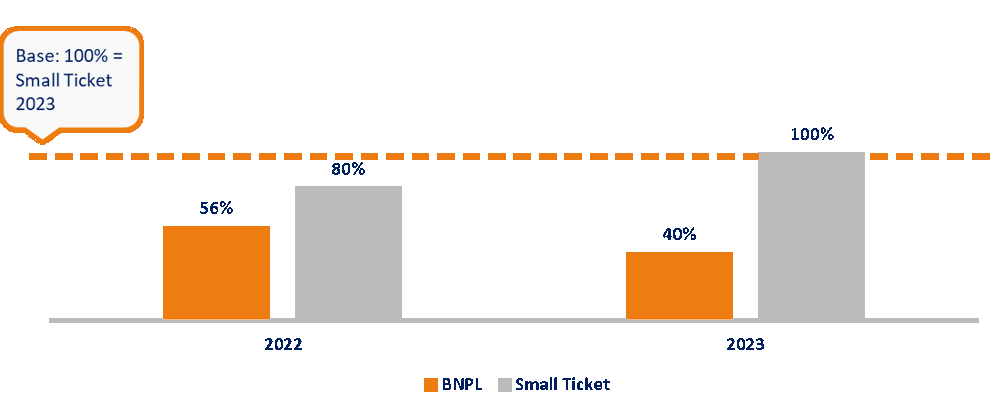

La rischiosità rimane contenuta e in calo

Per quanto riguarda il livello di rischiosità dei clienti, si rileva come essa per il BNPL sia in calo rispetto a quanto osservato nel 2022 e meno della metà dei finanziamenti Small Ticket, che peraltro al contrario mostrano una rischiosità in crescita nel 2023.

Rischiosità BNPL e Small Ticket a confronto

Fonte: CRIF Market Outlook sul BNPL 2024

Fonte: CRIF Market Outlook sul BNPL 2024

Da un punto di vista della domanda, l’analisi CRIF sul patrimonio del Sistema di Informazioni Creditizie EURISC evidenzia anche come il BNPL costituisca sul mercato italiano un acceleratore dell’inclusione finanziaria. Infatti, il 61,7% di coloro che si affacciano al credito per la prima volta lo fa richiedendo un prodotto di tipo BNPL. Inoltre, la popolazione senza una storia creditizia all’interno del SIC EURISC (i cosiddetti “New to Credit”) che richiede il Buy Now Pay Later (13%) risulta molto superiore rispetto a quella che richiede un prestito Small Ticket (8%).

Peculiarità italiane: Pay in X e POS Lending

L’analisi ha evidenziato un’altra peculiarità del segmento di mercato italiano, all'interno del quale si distinguono due tipologie di BNPL ben distinte e differenziate, con caratteristiche specifiche: da un lato la facilitazione di pagamento Pay in X, dall’altro il POS Lending. Il primo si caratterizza principalmente per avere una durata molto più limitata (dilazione a 3 o 4 rate senza applicazioni di interessi) con importi che nel 60% dei casi non superano i 300 euro. Mentre il POS Lending si caratterizza per durate più lunghe e importi finanziati più alti (nel 75% dei casi maggiori di 500 euro). Approfondendo le differenze su profilo di rischiosità e comportamento degli utilizzatori, il Pay in X risulta percepito più come una modalità di pagamento mentre il POS Lending come un prodotto creditizio.

L’evoluzione normativa e le prospettive future

A livello globale, molte autorità centrali hanno iniziato a modificare i propri quadri normativi per includere il BNPL nel loro ambito di applicazione e tutelare i consumatori dai rischi di sovraindebitamento. A questo proposito, in Europa, la nuova direttiva europea Credito al Consumo (CCD II) è stata pubblicata nella Gazzetta Ufficiale UE nell’ottobre 2023, e il nuovo testo legislativo include nel perimetro di applicazione anche i BNPL. La nuova regolamentazione introduce l’obbligo di registrazione presso l’Autorità Nazionale competente per i fornitori di BNPL. Inoltre, prevede che essi, al pari degli altri creditori, effettuino una valutazione del merito creditizio del consumatore proporzionata alla natura, alla durata, al valore e ai rischi di credito connessi per evitare pratiche irresponsabili nella concessione dei prestiti e dunque il sovraindebitamento.

“Nonostante il contesto economico attuale, soggetto anche alle ricadute dell'innalzamento dei tassi di interesse, i modelli di business del BNPL si stanno adattando per rispondere alle esigenze di tutti gli attori coinvolti. I principali operatori del sistema, che sembrano risentire maggiormente delle condizioni macroeconomiche, stanno infatti diversificando i loro servizi, introducendo modelli di abbonamento e sviluppando partnership con istituti finanziari. Gli istituti finanziari stanno investendo a loro volta in tecnologie BNPL e sviluppando prodotti finanziari integrati, così come le Big tech continuano ad aggiungere questa nuova forma di finanziamento alla loro offerta di applicazioni per dispositivi mobile. Lo schema di business vincente sembra infatti essere quello in cui il BNPL non rappresenta più il modello principale, ma un elemento di offerta aggiuntivo e complementare”, ha aggiunto Antonio Deledda, Executive Director di CRIF.

[1] Fonte: Worldpay – ‘The Global Payment Report 2024’.